OSS Konteneinrichtung in DATEV

Überblick über die Möglichkeiten der Verwendung von DATEV beim OSS Verfahren

Wir empfehlen die Buchung auf Automatik Konten - für eine effiziente Buchhaltung im e-commerce, auch wenn die Umsatzschwelle in Höhe von 10.000,00 Euro überschritten wurde.

1. Möglichkeit: Buchung mit Automatik Konten - Funktionen und Standard Steuerschlüsseln

Steuerlicher Sachverhalt des Steuerschlüssels 10 (alte Bezeichnung)/240 (neue Bezeichnung):

LAGERORT DEUTSCHLAND:

Unabhängig davon, ob verschiedene Erlöskonten oder Steuerschlüssel verwendet werden, werden in den OSS EU Auswertungen, die gebuchten Umsätze nach EU-Mitgliedstaat, Steuersatz und Steuertatbestand entsprechend den Vorgaben der BZSt getrennt ausgewiesen. Diese Information, kann direkt im BZSt Portal BOP eingegeben werden. (Bemessungsgrundlage / Steuersatz / Land sind bereits ausgewiesen). Dafür ist eine Registrierung beim BZSt Portal nötig. Die Umsatzschwelle in Höhe von 10.000,00 Euro gilt für alle EU Länder gesamt. Die Konten für die OSS Buchung ist in DATEV bereits angelegt, und kann sofort verwendet werden.

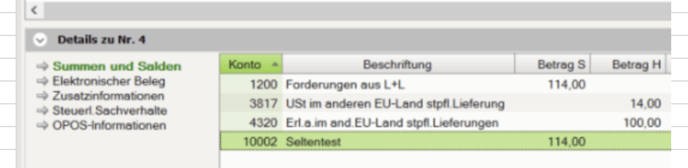

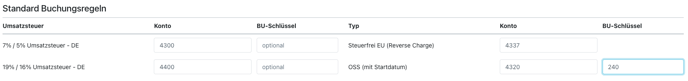

Darstellung Buchungssatz mit Automatikkonto 4320 (SKR 04)/ 8320 (SKR03) mit Buchungsschlüssel 10 / 240

Aus den Bruttoerlösen (114,00 Euro) wird die Steuer des jeweiligen EU Landes herausgerechnet:

im Beispiel: Finnland 14% - > die Steuer in Höhe von 14,00 Euro wird auf des dafür vorgesehene Konto 3817 UST im anderen EU - Land steuerpflichtig gebucht. Diese Steuer wird über das OSS Verfahren gemeldet und entsprechend abgeführt.

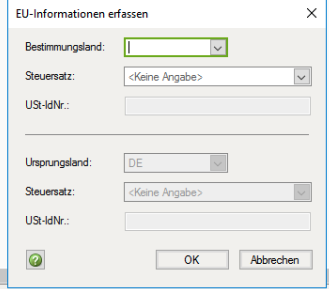

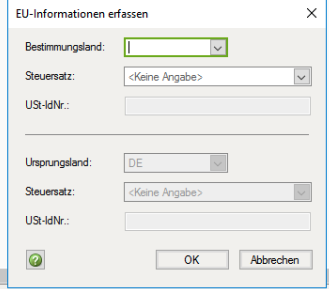

Erfassung der EU Informationen:

Damit diese Steuer berechnet werden kann, müssen für jede einzelne Transaktion folgende Felder ausgefüllt werden: Bestimmungsland, Steuersatz, Ursprungsland.Diese Felder werden über pathway automatisch ausgefüllt und gebucht.

Das Fenster EU Informationen, wird nur angezeigt, wenn für die Verarbeitung erforderliche Informationen fehlen.

Für die korrekte Abwicklung, muss dieser Umsatz auch in der Umsatzsteuer Voranmeldung unter der KZ 45 gezeigt werden - > nicht steuerbare Umsätze ->wird ebenfalls automatisch in der UST VA ausgewiesen

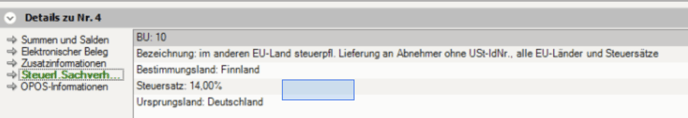

Anzeige über Details zur Buchung: auch hier findet man alles EU Informationen welche zum Buchungssatz gehören

Ausweis in KZ 45 in der UST VA: nicht steuerbare Umsätze

Über DATEV wird dann auch automatisch eine OSS Meldung erstellt, welche dann mit einem Upload mit einer CSV Datei in das Portal eingespielt werden kann. Eine offiziell veröffentlichte Schnittstelle für die OSS -Steuermeldung direkt aus einer Buchhaltugnssoftware liegt dem BZSt noch nicht vor.

Es gibt eine Möglichkeit einen Upload zu machen:

BZStonline - Portal: elektronisch

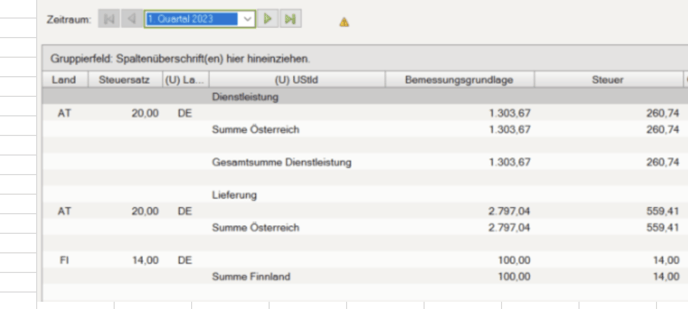

Darstellung in de OSS Meldung: - > FI unter Lieferung -> BMG - Steuer

In der OSS Meldung aus DATEV werden alle Informationen: Land, Steuersatz, BMG dargestellt, ausserdem gibt es in den jeweiligen Shops Dashboards, die die Umsätze in den jeweiligen Ländern darstellen.

Hier reicht bei pathway eine einfache Einstellung in den Standard Buchungsregeln:

2.Möglichkeit: Anlegen neuer Standard - Erlöskonten und Standard - Steuerschlüssel je EU - Mitgliedstaat und Steuersatz

Für das Buchen mit Standard - Steuerschlüssel müssen zu jedem OSS - Sachverhalt am Buchungssatz die notwendigen EU - Informationen mitgegeben werden:

Das Buchen mit individuellen Konten oder Steuerschlüsseln je EU-Mitgliedstaat ist sinnvoll, wenn du mit mehreren EU-Mitgliedstaaten auftreten oder auf mehreren Kontenebene eine Unterscheidung nach EU-Mitgliedstaat und Steuersatz möchtest.

Werden die individuelle Konten und Steuerschlüssel genutzt, ist es sinnvoll auch individuelle Steuersammelkonten anzulegen. Damit erfolgt die getrennte Darstellung nach EU-Mitgliedstaat und Steuersatz auf Kontenebene bei den Erlösen und der ermittelten Steuer. Es geht auch nur die Erlöse getrennt darzustellen.

Die Konten und Steuerschlüssel müssen direkt in DATEV neu angelegt werden.

Individuelle Erlöskonten je EU-Mitgliedstaat für OSS-Sachverhalte anlegen:

Prüfe unter:

Stammdaten -> Mandantendaten -> Grunddaten Rechnungswesen - > Kontenfunktionen, ob der Eintrag individuelle Funktionen nutzen aktiviert ist und hole dies nach, falls es nicht aktiviert ist.

Vorgehen:

Stammdaten - > Sachkonten -> Kontenplan wählen:

Im Arbeitsblatt Kontoplan:

gewünschtes Konto mit Doppelklick öffnen oder Neues Konto anlegen:

Im Fenster Konto neu anlagen / ändern:

Die Angaben zur Kontonummer erfassen oder ändern

(mögliche Konten 8000 - 8099, 8320-8329 (SKR03) / 4000 - 4099, 4320 - 4329 (SKR04))

eine passende Beschriftung erfassen z.B. Mitgliedstaat Italien

Details aufklappen:

in die Registerkarte FIBU - Funktionen wechseln

Gewünschte Angaben erfassen:

z.B. Innergemeinschaftlicher Fernverkauf eines dt. Unternehmen aus DE an private Endverbraucher EU, Umsatzgrenze überschritten, Steuerpflichtig Bestimmungsland EU (Steuersatz des Landes)

Beachte, dass der Kontenzweck der neu angelegten Erlöskonten noch angepasst werden muss.

Individuelle Steuerschlüssel je EU-Mitgliedstaates für OSS Sachverhalte anlegen:

Stammdaten / Steuerschlüssel wählen

Das Arbeitsblatt Steuerschlüssel wird geöffnet:

Hier dann auf neuen Steuerschlüssel anlegen klicken:

Im Fenster Steuerschlüssel neu anlegen / ändern:

Freie Nummer wählen oder ggf. neue Bezeichnung erfassen

Mögliche Steuerschlüssel 50-59 oder 900-999

Weitere Angaben erfassen:

z.B. Innergemeinschaftlicher Fernverkauf eines dt. Unternehmen aus DE an private Endverbraucher EU, Umsatzgrenze überschritten, Steuerpflichtig Bestimmungsland EU (Steuersatz des Landes)

zu beachten:

Verwende die individuellen Steuerschlüssel in Verbindung mit Erlöskonten ohne Steuerautomatik

Wir empfehlen, die Erlöskonten und Steuerkonten von Steuerberatern anlegen zu lassen.

Hier müssen für jedes Konto neue Buchungsregeln angelegt werden:

Zusammenfassung:

1. Möglichkeit: Buchung mit Automatik Konten - Funktionen und Standard Steuerschlüsseln

Steuerlicher Sachverhalt des Steuerschlüssels 10 (alte Bezeichnung)/240 (neue Bezeichnung):

Verwendung der :

- bereits angelegten Konten in DATEV 4320 / 8320

- bereits angelegten Steuerschlüssel in DATEV 10 / 240

Es muss in pathway eine Buchungsregel angelegt werden, in DATEV muss keine Neuanlage gemacht werden.

2.Möglichkeit: Anlegen neuer Standard - Erlöskonten und Standard - Steuerschlüssel je EU - Mitgliedstaat und Steuersatz

Verwendung von mehreren Erlöskonten:

- es muss für jedes Land ein eigenes Erlöskonto angelegt werden in DATEV

- es muss für jedes Land ein eigener Steuerschlüssel angelegt werden - > viel Hintergrundarbeit, da die Einrichtung sehr speziell ist

- es sollte für jedes Land ein eigenes Steuerkonto angelegt werden

In pathway muss für jedes Land / Erlöskonto eine eigene Buchungsregel angelegt werden

Wir empfehlen, die Anlage der Konten bzw. Steuerschlüssel dem Steuerberater zu überlassen

Infos zu OSS in DATEV hier